Immáron 4 hónapja van jelen a tengerentúli tőzsdén a streaming piac svéd vezetője, a Spotify, és ugyan apróbb kilengések már megrázták, de eddig inkább azt lehet mondani, jó befektetés a Spotify részvényvásárlás.

Tette mindezt annak dacára, hogy májusban és a múlt héten is közzétette egy-egy az adott negyedévre vonatkozó pénzügyi jelentést, melyeket a befektetők kisebb kritikákkal, de úgy tűnik elfogadtak.

Ahogyan az előző negyedéves jelentés esetébe, ezúttal is a fő, a befektetők által is árgús szemekkel figyelt területekre- ügyfélszám, aktív felhasználók, árbevétel- helyezzük elemzésünkben majd a hangsúlyt.

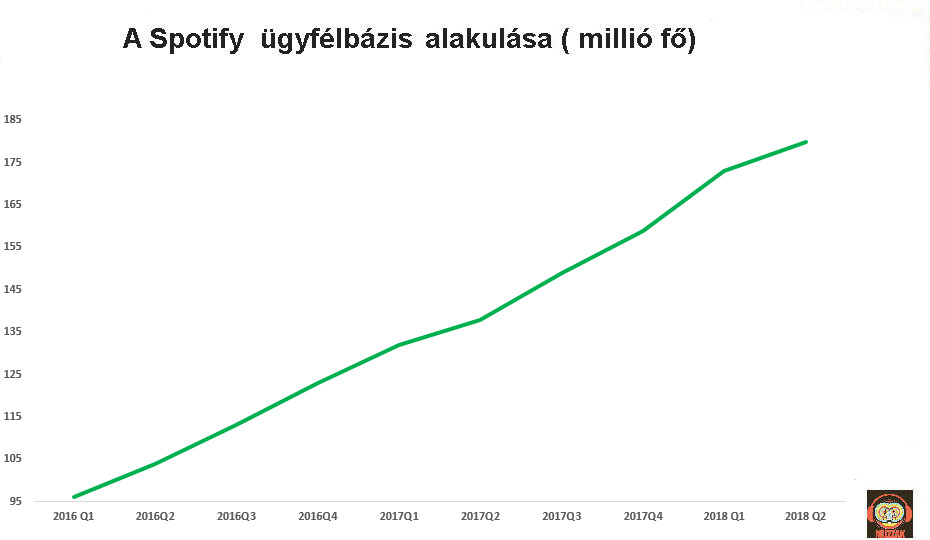

Ügyfélszám: A tőzsdei jelentés előtti napok egyik legforróbb híre volt az, amely azt mutatta, hogy a svéd cég előfizető száma jelentősen megugrott az elmúlt negyedévben elsősorban a korábban már használt 3 hónapra egy dollárért elérhető Spotify előfizetés és a hozzá kapcsolódó kommunikáció segítségével- a prémium előfizetők száma 83 millióra ugrott, ami 8 millió új előfizetőt jelent csak egy negyed év alatt! Mindez azt is jelenti, hogy a sokak által az év végére prognosztizált 100 millió prémium ügyfél egyre elérhetőbbnek és valószínűbbnek tűnik!

A teljes ügyfélszám, azaz az ingyenes és a prémium előfizetők száma 173-ról 180 millióra növekedett. Mindez egyben azt is jelenti, hogy az ingyenes előfizetők száma csökkent! Ez utóbbi hír elég erőteljesen megrázta a befektetőket, akik köztudottan érzékenyek az ilyen jellegű adatokra, hiszen ez a szolgáltatás iránti érdeklődés lassulását jelentheti. Nagyon megörültek ellenben a zenészek és a kiadók, hiszen a fentiek nem kevesebbet jelentenek, minthogy a Spotify fizetős, prémium szegmense gyorsabban növekszik, mint az ingyenes része! Ennek köszönhetően az előző évi 36%-hoz képest immár a teljes Spotify ügyfélbázis 46%-a prémium előfizető!

Churn: Az aktív felhasználók csökkenésén felül, a Spotify iránti érdeklődés csökkenésének jele ( lenne amennyiben a churn- azaz az ügyfelekkel lemorzsolódása- elkezdene növekedni. Ezért is okozott pánikot a befektetők körében, amikor a Consumer Intelligence Research Partners (CIRP) nevű kutató cég azt állította kutatásai alapján, hogy a tengerentúli piacokon igen meredeken 16%-ra nőtt a lemorzsolódás a Spotify ügyfelek között! A negyedéves jelentést elemző megbeszélésen Daniel Ek Spotify CEO mindezt tételesen cáfolta, kiemelve, hogy a tengerentúli churn, nem hogy nőne, hanem közelíti a 4%-ot, ami jelentősen alacsonyabb, mint a globális 5%-os érték. Azaz minden jel szerint nem tűnt el a svéd streaming szolgáltatás varázsa!

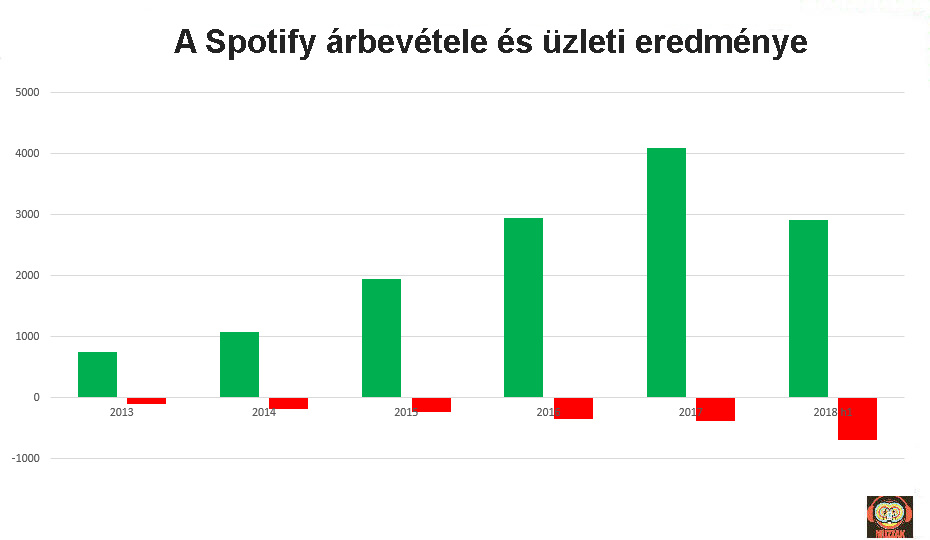

Üzleti eredmény: a Spotify-al és amúgy általában a független streaming szolgáltatásokkal kapcsolatban a legjelentősebb befektetői kétség, hogy mikortól fognak tudni nyereségesen működni?

Ezen a téren nem nagyon van pozitív változás, sőt a trendek sem igazán változtak: a Spotify árbevétele negyedévről negyedévre meredeken nő ( aktuálisan az előző negyedévvel megegyező mértékben, melynek köszönhetően a negyedéves árbevétel 1.5 milliárd dollár volt!) az első félévi kumulált árbevétel pedig közel 3 milliárd dollárt, ami azzal kecsegtet, hogy a svéd cég története során első alkalommal éves szinten 5 milliár dollárt meghaladó árbevételt érhet majd el!

Stratégiailag nem biztos, hogy jó hír ( ha elfogadjuk, azt amit Daniel Ek a tavasszal sugallt a Spotify ingyenes részével kapcsolatban) , hogy a fenti, ügyfélszámokkal összhangban, a svéd cég árbevételeit továbbra is abszolút mértékben az előfizetési díjak dominálják. Az előfizetési díjból származó bevételek a második negyedévben elérték az 1.4 milliárd dollárt, az előző év hasonló időszakához mérve 317 millió dollárt növekedve! Mindeközben a hirdetési bevételek alig 25 millió dollárral növekedtek, így 2018 első félévének a végén a hirdetési árbevételek immár 10% alatti részben részesülnek a Spotify bevételeiből!

A szépen növekvő árbevétel ugyanakkor a költségek és ezáltal a veszteség növekedésével is járt, jár. Hiába csökkentek ugyanis az első félévben a működéshez kapcsolódó költségek és ezáltal a működési veszteség, összességében az első fél évben közel 700 millió dollárnyi veszteséget termelt a svéd cég, ami már közel kétszerese a tavalyi év egész éves veszteségének, az elmúlt 3 negyedévben összesen pedig a 3 milliárd (!!) dollárt súrolják a veszteségek!

|

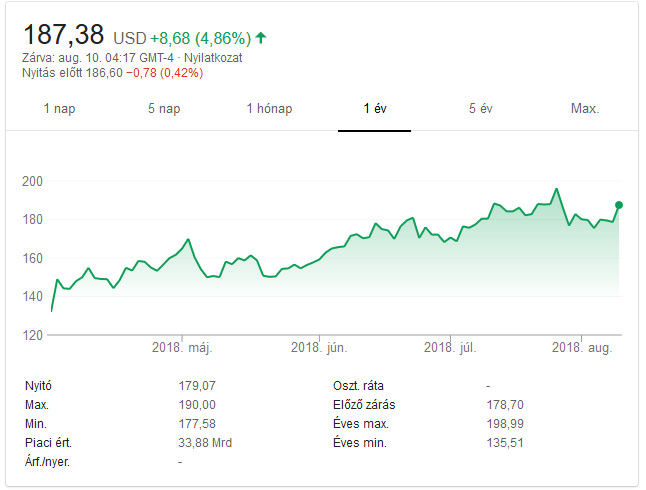

Imádja a tőzsde a Spotify-t A svéd cég mintegy 4 hónappal ezelőtt,áprilisban lépett ki a new yorki börzére, és azóta, kisebb törésekkel ugyan, de lényegében folyamatosan emelkedik az értéke! Ami az a fenti Google Financeből lopott ábrán is látható, a svéd cég részévnyinek értéke, az április eleji, 132 dolláros árról közel 50%-ot emelkedve napjainkban mér a 190 dolláros szintet ostromolja, mindezt úgy, hogy ebben már egy masszívabb visszaesés is benne van, azaz nem is olyan rég a Spotify részvények már a 200 dolláros szintet is célba vették.

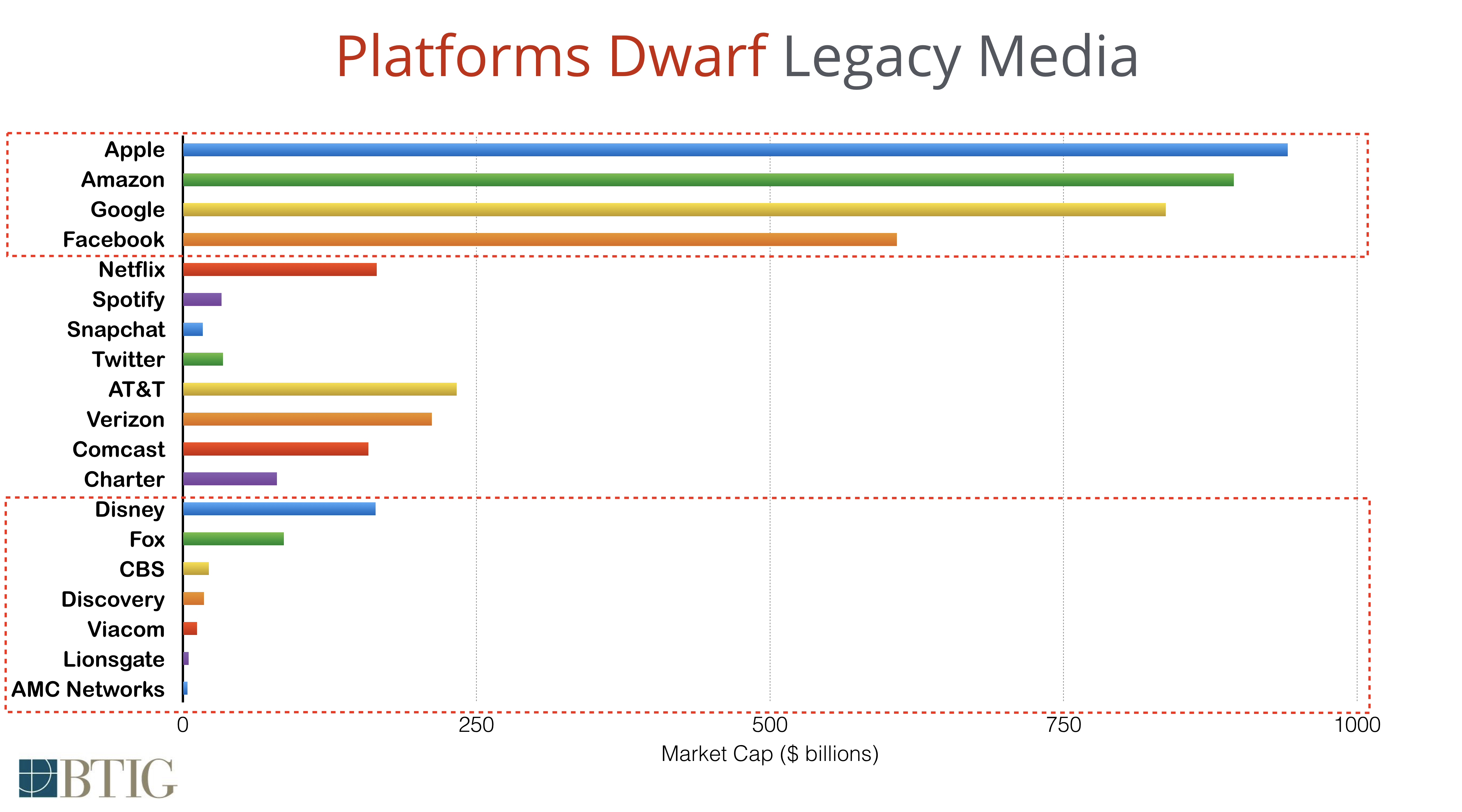

Mindez persze a cég értékében is markánsan megmutatkozik! A tőzsdei bevezetéskor, 26.5 milliárd dollárt ért a svéd streaming óriási, ez az érték azonban közel a negyedével 7 milliárd dollárra nőtt és a mai érfolyamon már inkább 33-34 milliárd dolláros cégértékről beszélhetünk. Az optimizmus pedig hosszabb távon is megmaradhat a jelek szerint. A Pandora-val oly kritikus BTIG például kifejezetten vételre ajánlja a svéd cég részvényeit, mivel fundamentálisan mind a streaming piac növekedésére számítanak, azon belül pedig a Spotify erőteljes növekedésére illetve az új területeken ( autó, podcasting) levő növekedési potenciálban rejlő lehetőségek kiaknázására számítanak. Egy másik, korábban a svéd céggel kritikus elemző, a Buckingham Research is érdemben optimistábbá vált, és 190-210 dollár közé emelte a Spotify-ra vonatkozó célárát. Több elemző cég optimizmusában is közös pont, hogy a Spotify értékét, saját szektorán belül kiemelkedőnek tartják. Persze az olyan gigacégek, mint az Apple vagy az Amazon vagy a Google értéke sokszorosan meghaladja a svéd cégét, azonban – legalábbis a BTIG értékelése szerint például- ezek a gigacégek a zenei streaminget csak egy kis területnek tekintik, és ez a fókuszhiány hosszú távon a kizárólag zenére fókuszáló Spotify számára előnyös lehet. |

A jelentés tehát alapvetően megerősíteni látszik a svéd cég fundamentális befektetői sztoriját, azaz hogy a fő hangsúly ( még mindig) a növekedésen van és nem elsősorban az üzleti eredményen és a nyereségességen.

Mindez azt is jelenti, hogy addig, ameddig a tőzsde elfogadja ezt a narratívát és a zenei részvények iránti bizalom is akkora lesz, mint amekkora jelenleg , addig folytatódhat a Spotify menetelése és emelkedhet a részvényárfolyam.